据央行此前通知,9月25日起,各家银行对存量首套房贷款利率进行了下调。然而,近日多位河南濮阳的购房者发现自己买房的贷款降不了,原因是还了两年多的房贷竟是消费贷。11月7日,事件涉及的濮阳农商银行发布情况说明称,该行已成立工作专班,对有关客户将逐一排查,开辟绿色通道,采取有效措施,最大化满足客户诉求。针对贷款办理过程中存在的违规问题,将从严处理。

近日,湖北仙桃的喻先生也向红星新闻反映,2021年他在当地农商行办理的43万元房贷,其利率也没有下调,后来才知道银行给自己办理的是家庭房易贷。经过多次沟通,今年10月,喻先生的贷款利率从5.38%降到了4.3%,但贷款性质仍不能调整为住房按揭贷款。

同时,湖北麻城市的何先生反映,他2021年购买二手房时办理的贷款性质是房易融,至今贷款利率没有下调。对此,麻城市相关银行工作人员称,在签合同时会向客户告知情况,不存在客户不知情就让签合同。

▲喻先生“家庭房易贷”贷款信息

购房者:

利率虽下调,但银行称性质不能变

湖北仙桃的喻先生向红星新闻表示,他2021年通过中介买了套二手房,当年1月在当地的农商行办理了贷款,总共贷了43万元,贷款期限20年。但今年9月存量房贷利率下调后,自己没有收到相关信息,才知道当时办理的是家庭房易贷。在其提供的9月30日与银行工作人员的通话中,记者听到银行工作人员解释称,“当时可能是房贷额度没有了,就全部走的消费贷,但当时工作人员肯定都说了贷款的性质。如果降息,后期都会一样降息”。

喻先生反映,他当时办理贷款的时候,银行并没有告知贷款的性质,“要是说明了多少会有些印象”。喻先生还称,“现在中介也找不到了,在与银行多次沟通后,今年10月,利率从5.38%降到了4.3%”,但其希望把家庭房易贷调整为住房贷款的需求,被银行拒绝。

对于是否因为住房按揭贷款授信额度不足而向购房者发放消费贷款,红星新闻以市民身份联系到涉及的仙桃市农商银行,其工作人员表示“办理贷款的时候肯定是和客户说明了情况,如果办理的是消费贷,客户可以和客户经理沟通下调利率,但贷款的性质变更不了。”

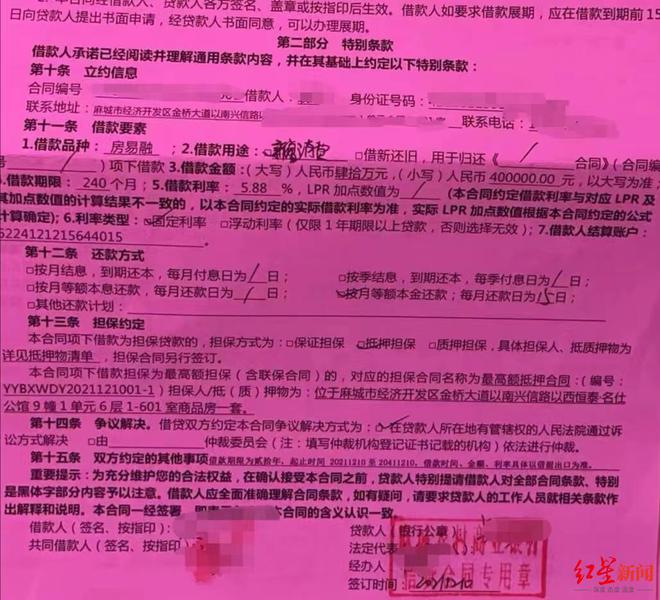

▲何先生“房易融”贷款合同

银行方:

不可能变更客户贷款类型

湖北麻城的何先生向红星新闻反映,他在2021年12月买了一套二手房,在当地农村商业银行营业部办理了40万的贷款,贷款期限20年,也是因为存量住房利率下调政策实施,自己没有收到相关利率下调的信息才联系银行,被告知自己竟办理的是房易融。

何先生说,他当时和中介去银行办理贷款,说明了自己需要办住房贷款,但“银行只是让核对了个人信息和贷款总额、利率(5.88%),而借款品种为房易融,借款用途为新增消费这些,银行工作人员并没解释和告知其性质和含义。”何先生还向记者反映,“当时我们各个地方有相同问题的人建了个群聊,群聊人数最多时有近100人,后来因为有的地方下调了利率或是可以改变房贷性质,现在群里不到50人。”何先生向记者出示了微信群的截图。

何先生称自己的贷款利率至今都没有下调,目前何先生的诉求是希望银行将这笔消费贷改为正常的二手住房按揭贷款,并享受国家降息政策。

对于何先生遇到的问题,红星新闻记者联系到麻城农商银行,其工作人员表示,“贷款所签合同都是具备法律效应的,银行不可能变更客户的贷款类型。在签合同时,我们也都会和客户说明情况,不存在客户不知情就让签署合同。”

银行工作人员称不可能变更客户的贷款类型

律师说法:

信贷部门可能涉嫌违规操作或误导

对于此类事件,易居研究院研究总监严跃进向红星新闻表示,这些其实说明了一些银行在信贷方面出现乱象,其中一个重要原因是,贷款发放后资金如何用,一些金融机构未进行实质性审查。“过去对于消费贷等也是有严管的,但这里的特殊性是,很多购房者自称不知道是办理了消费贷,这说明一些信贷部门可能涉嫌违规操作或进行了误导。”严跃进进一步说到,而且此类消费贷的贷款年限为20年,和常见的最高5年年限也是相违背的,更何况此类消费贷一般还需要有房产抵押,而本身此类购房者很多不会有房产,这也说明背后出现了问题。

诸葛数据研究中心首席分析师王小嫱表示,一直以来消费贷、信用贷、经营贷均严禁流入房地产市场。消费贷的主要用途是鼓励居民进行消费,从而带动经济增长,满足个人消费者的金融服务需求。对于此类事件出现的原因,王小嫱认为,可能由于按揭贷款的额度有限,授信额度不足,为了扩大业务规模,提供了这样的“变通方案”。“对银行而言,内部需制定明确的管控措施,严禁违规放贷,加强抽查监控体系,对违规人员追究相应的责任。”王小嫱说。

红星新闻注意到,2020年12月28日,中国人民银行、中国银行保险监督管理委员会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,其中要求,在房地产贷款占比方面,规定大型银行不得超过40%,中型银行不得超过27.5%,小型银行和非县域农合机构不得超过22.5%,县域农合机构不得超过17.2%,村镇银行不得超过12.5%;在个人住房贷款占比方面,规定上述五个档次的金融机构分别不得超过32.5%、20%、17.5%、12.5%和7.5%。据国际金融报报道,2023年7月,至少有10家银行因贷款违规流入房地产市场而被罚款。红星新闻记者在国家金融监督管理总局官方网站查询到,近年来多家银行因贷款违规流入房地产领域而遭到行政处罚。

红星新闻记者 卢燕飞 实习生 丁莉莉

编辑 潘莉 责编 冯玲玲